Хочешь съехать от родителей? Узнай, как взять ипотеку

Прошли те времена, когда под одной крышей ютились несколько поколений одной семьи – от малых детей до их престарелых прабабушек и прадедушек. Сегодня молодые люди, почувствовав себя достаточно взрослыми, стремятся покинуть родные пенаты. Кто-то из них довольствуется съемным жильем, а кто-то замахивается сразу на собственную квартиру. Для последних мы и подготовили наши советы.

Итак, вы решили съехать от родителей и уже мысленно представляете себя хозяевами собственной жилплощади. Но денег мало. Что нужно знать, чтобы купить квартиру?

А деньги где?

Самый важный вопрос – финансовый. Все вы уже, конечно, хорошо знаете, что граждане, которым не хватает средств на крупную покупку, одалживают их в банке. То есть берут кредит. Ипотечный кредит отличается тем, что приобретаемая квартира остается у банка в залоге. И снять это обременение вы сможете только тогда, когда полностью закроете свои обязательства перед кредитором.

Чем грозит обременение? Вспомните детство: после покупки велосипеда вы могли на нем гонять с утра до вечера, а вот если бы захотели продать или отдать другу, то сделать это без позволения мамы вы бы не смогли. Так и в случае с ипотекой: без письменного разрешения банка вы не совершите с квартирой никаких действий – не имеете права ее продать, обменять, подарить, сдавать и пр. Жить в ней можете, а распоряжаться – нет.

Возьмешь три, а будешь должен шесть

Банк дает деньги в пользование не просто так, а за определенную плату. Это значит, что обратно вы должны будете вернуть не только то, что взяли, но и проценты по кредиту. Сумма вашей переплаты будет зависеть от размера процентной ставки, установленной банком, и срока кредита.

Например, вы хотите приобрести однокомнатную квартиру на вторичном рынке за 4 млн руб. Миллион у вас уже лежит в кармане, а на недостающие 3 млн вы оформляете ипотечный кредит сроком на 20 лет. Банк предлагает вам ставку в 9% годовых.

Воспользовавшись ипотечным калькулятором, можно увидеть, что ежемесячный платеж в этом случае будет 27 тыс. руб. И за два десятилетия вы должны будете отстегнуть банку аж 6,49 млн руб.

Если же вы возьмете деньги на меньший срок – на 15 лет, ежемесячно вы будете вносить немногим больше – 30,5 тыс. руб., а общая сумма выплат составит 5,49 млн руб.

В нашем случае при увеличении срока кредита на пять лет переплата выросла на 1 млн руб. Как говорится, почувствуйте разницу!

Если на этом этапе вы не испугались, идем дальше.

На величину процентной ставки по ипотеке влияет множество факторов: благонадежность заемщика в глазах банка, размер как первоначального взноса, так и займа в целом, срок кредитования. Но самые главные – это уровень инфляции в стране и действие программ субсидирования ставок государством

Мы выбираем, нас выбирают

Рисковать деньгами банк просто так не станет, поэтому перед тем, как давать согласие на выдачу кредита, он тщательно изучит будущего заемщика. Подавать заявки на ипотеку лучше всего сразу в несколько банков. Так как в каждом – своя методика оценки.

Топ-10 банков по объемам ипотечного кредитования в России (по итогам 2019 года)

| № | Название | Объем, млн руб. |

| 1 | Сбербанк | 1 280 955 |

| 2 | ВТБ | 675 440 |

| 3 | Газпромбанк | 112 405 |

| 4 | Открытие | 91 699 |

| 5 | Альфа-Банк | 91 686 |

| 6 | Россельхозбанк | 89 251 |

| 7 | Росбанк | 76 288 |

| 8 | ПСБ | 64 265 |

| 9 | Банк Дом.рф | 61 080 |

| 10 | Райффайзенбанк | 58 213 |

Источник: Русипотека

Один банк может отказать или предложить завышенную ставку, а по меркам второго вы окажетесь вполне подходящим заемщиком. Оценивается возраст, семейное положение, трудовой стаж, сфера деятельности соискателя, а также платежная дисциплина по предыдущим кредитам.

Детально мы эту тему уже разбирали в материале «Эксперт рассказала, кому банк никогда не даст ипотеку».

Но самый главный критерий для любого банка – это уровень и стабильность ваших доходов. Банк ни за что не одобрит кредит, когда сумма предполагаемых платежей окажется выше 50% вашего ежемесячного дохода. Если вернуться к нашим примерам, то, чтобы получить кредит в 3 млн руб. на 15–20 лет, вы должны зарабатывать не менее 60 тыс. руб. в месяц. Причем желательно, чтобы стаж вашей работы на одном месте был не менее года.

Если ваш заработок скромнее, то снижайте аппетиты (речь идет конечно о выборе более дешевого жилья, а отнюдь не о голодании), копите деньги, тем самым увеличивая первоначальный взнос и уменьшая необходимую сумму кредита. Найдите созаемщиков – обычно папы-мамы готовы прийти на помощь своим юным отпрыскам.

Подробнее про созаемщиков в материале «Ипотека: кого не приглашать в созаемщики?».

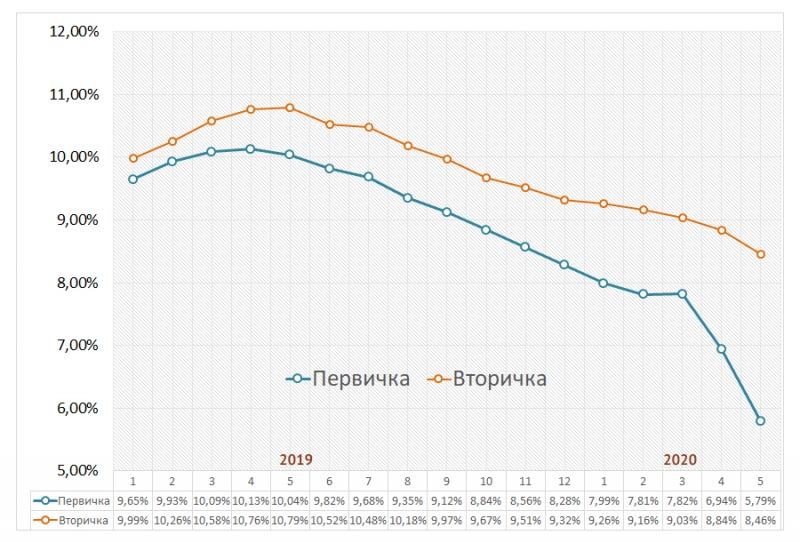

Можно обратить внимание на первичный рынок. Ипотечные ставки сейчас на нем заметно ниже, чем на вторичном (спасибо госсубсидированию). Да и цены на строящееся жилье с отдаленным сроком сдачи будут не такие высокие, как на готовое. Правда, в этом случае придется подождать, когда застройщик закончит строительство и введет дом в эксплуатацию. И это не всегда происходит вовремя.

Разницу в величине ставок по кредитам на строящиеся и готовые объекты можно увидеть на графике.

Динамика изменения средневзвешенной ставки по ипотечным жилищным кредитам, %

Источник: erzrf.ru по данным Банка России

Вначале накопить на первый взнос

Банки обычно не дают сумму, равную полной стоимости приобретаемого жилья. А требуют, чтобы у клиента были свои накопления, как правило в размере 10–30%. В разные годы эта планка двигается то в одну, то в другую сторону, в зависимости от ситуации на рынке.

Время от времени появляются и программы без первоначального взноса, но это скорее маркетинговые уловки.

Для чего от вас требуют первоначальный взнос? Во-первых, если гражданин не смог накопить денег, у банка возникает резонный вопрос: сможет ли тот выполнять свои обязательства и аккуратно вносить платежи в будущем? Во-вторых, по законам психологии человек, который не вложил ни копейки своих кровно заработанных в приобретение жилья, не так серьезно относится к обслуживанию кредита. В Банке России подсчитали: вероятность того, что заемщик будет неспособен платить по счетам, при ипотеке с низким первоначальным взносом в полтора-два раза выше, чем в случае с 20–40-процентным.

Поэтому вначале – копим. И прежде чем брать ипотеку, серьезно взвешиваем все за и против. Ведь платить придется, скорее всего, долгие и долгие годы.

Комментарии и советы экспертов

Иван Зинченко, директор по продажам «Ипотека.Центр»:

– Минимальный входной порог в ипотеку – возраст 20–21 год и минимум три – шесть месяцев непрерывного стажа в одной сфере деятельности. Доход при этом может подтверждаться как справкой по форме 2-НДФЛ, так и специальной справкой по форме банка.

Первоначальный взнос (это часть от цены квартиры, которая формируется из личных средств, а не в ипотеку) нужно иметь порядка 20% от стоимости жилья, включая материнский капитал (вы можете им воспользоваться в качестве первоначального взноса), остальные 80% можно взять в ипотеку. Наиболее выгодные условия, безусловно, у будущих заемщиков с белым доходом и стажем от года. Распространенный миф, что отсутствие кредитной истории – проблема для одобрения ипотеки. Более того, зачастую клиенты берут микрозаем, который гасят за день-два, для того чтобы у них появилась кредитная история, но микрозаем – это стоп-фактор по ипотеке. Поэтому так делать не нужно.

Ипотека – хороший инструмент, если у вас нет в планах получить наследство или выиграть в лотерею. Начните с малого: подсчитайте ваш примерный будущий ежемесячный платеж по ипотеке (это можно сделать на сайте почти любого банка), поживите, в порядке эксперимента откладывая эту сумму, пару месяцев. Таким образом вы сможете и накопить, и получить опыт, как будто вы уже взяли ипотеку (если вы снимаете квартиру, то считайте, что этот эксперимент уже пройден). Если получилось и жить можно – значит, и с ипотекой справитесь.

Артем Мацун, эксперт по финансовым сервисам портала «Банки сегодня»:

– Заблуждение считать, что молодой возраст – сильная помеха на пути взятия ипотеки в банке. Да, есть базовые требования – 21 год, но не стоит забывать, что ипотека берется не на два года и даже не на пять лет. Как правило, люди берут ипотеку на 20–30 лет. Для банка существеннее, какой возраст у заемщика будет на момент окончания срока ипотеки.

Гораздо важнее финансовая составляющая. Но в целом наличия 35–40 тысяч официального месячного дохода вполне достаточно, чтобы взять ипотеку размером 2,0–2,5 млн руб.

Отсутствие первоначального взноса – хороший повод банку усомниться в платежеспособности клиента. В теории, использовать вместо первоначального взноса материнский капитал – можно, но банки неохотно идут на такие операции. Например, та же льготная ипотека семьям с двумя детьми выдавалась при фактическом наличии у заемщика первоначального взноса в размере 20% от стоимости квартиры. Маткапитал шел только уже в дополнение к тем 20%.

Созаемщиков использовать можно и даже нужно. Отлично подойдут родители или супруг/супруга заемщика. Как правило, можно учесть доход двух-трех созаемщиков.

Опираясь на свой опыт, скажу: оптимально пробовать обращаться в банк – после 23 лет. Обязательно наличие официальной работы с официальной зарплатой 40–50 тыс. руб. Желательно иметь общий стаж два года и один год на последнем месте работы. Да, можно меньше. Но тут я привожу оптимальные цифры с максимальной вероятностью успеха.

Большая проблема на пути выдачи ипотеки – это то, что молодые люди – фактически чистый лист в глазах банков. Они совсем недавно вошли во взрослую жизнь и еще не успели обзавестись кредитными картами или взять потребкредиты. Отсутствие кредитной истории – значимый фактор, который может способствовать отказу в выдаче ипотеки. Мой совет: за год до предполагаемой даты взятия ипотеки попробуйте взять потребкредит небольшого размера – 100-150 тыс. руб. Разумеется, не пропускайте ни одного платежа и всегда всё делайте вовремя. Не буду пиарить тут конкретные банки, но рекомендую обращаться в организации из топ-10 по финансовым показателям. Если планируется использование маткапитала, то обращайтесь в банки, где государство присутствует в списке акционеров.

Игорь Селезнев, начальник управления ипотечного кредитования МКБ:

– Ипотечный кредит, как правило, выдается с 21 года, но на рынке существуют программы и для заемщиков с 18 лет. Необходимый доход зависит от стоимости приобретаемой недвижимости. Принято считать, что платеж по кредиту не должен превышать 50% от совокупного ежемесячного дохода. Сколько времени нужно проработать? Минимальный необходимый трудовой стаж – три месяца. Какие существуют стоп-факторы? Основные – это недостаточная платежеспособность заявителя, отсутствие первоначального взноса, отсутствие стабильного источника дохода и т. д. Созаемщики? Да, созаемщиками могут выступать близкие родственники.

Программ без первоначального взноса на рынке немного. А вот материнский капитал использовать можно, причем как в качестве первоначального взноса, так и в счет досрочного погашения кредита.

Сильвестр Багрянцев, руководитель Rielt Group Agency:

– Ипотека – это груз, который вам придется тянуть на протяжении не одного десятка лет. Поэтому, прежде чем ее взять, нужно реально оценить свои силы и возможности.

Для того чтобы приобрести квартиру в ипотеку, вам нужно будет оплатить первоначальный взнос в размере 10–20% от стоимости, а затем ежемесячно отдавать 20–30% вашего семейного дохода.

Если решились, то тогда первое, что вам нужно сделать, – это определиться с домом, в котором вы хотите купить квартиру. Важным этапом также является выбор кредитной организации.

При выборе банка важно анализировать не только размер процентной ставки, но также и такие пункты, как стоимость страховки, комиссионные платежи, размер возможных штрафов и пеней при просрочке погашения кредита.

Если вы хотите оформить ипотеку на новостройку, то в этом есть свои плюсы. Зачастую ипотеку будет оформлять банк, который работает и с застройщиком, поэтому сможет вам предложить выгодные условия. Также в офисах застройщиков есть свои менеджеры по ипотеке. Они могут вам помочь выбрать лучшее предложение.

Заявки на ипотеку можно подавать сразу в несколько банков. Это поможет сэкономить время в случае, если какой-то банк вам откажет, а также выбрать оптимальное предложение. Общаясь со специалистом отдела кредитования, очень важно говорить честно о своих доходах: это поможет подобрать наиболее оптимальный для вас вариант.

Для успешного получения кредита вам нужно убедиться в том, что у вас нет других кредитов и обязательств. Если у вас есть кредитные карты, то лучше их закрыть до подачи заявки на ипотеку.

Также важно при выборе квартиры объективно сопоставлять итоговую стоимость кредита со своим доходом. Оптимальным считается платеж не более 30% от дохода семьи. Решающим фактором для банка при принятии решения является ваша платежеспособность и платежеспособность вашего созаемщика, немаловажную роль играет и наличие собственности.

На одобрение заявки обычно уходит несколько дней. И если банк вам подтвердит ипотеку, то у вас будет только три месяца на поиск квартиры и подготовку документов. При этом ставка по кредиту останется неизменной, даже если за это время она успела вырасти.

Если вы все-таки решили брать ипотеку, то важно понимать, что квартирой вы сможете распоряжаться только после возврата долга банку: до этого она будет в залоге.

Сыдып Бальдруев, управляющий партнер Yang Consult:

– Ипотека – это серьезный шаг для молодой семьи, переход в абсолютно взрослую жизнь.

Ипотеку брать только в валюте, в которой получаете заработную плату, – то есть в рублях, никаких долларов или евро. Скакнувший неоднократно за последние годы курс валют породил массу горьких случаев в жизни множества людей, бравших кредиты в валюте.

Выбирая квартиру, особенно на котловане, не верить никому: ни улыбающимся сотрудникам застройщиков в их комфортабельных офисах, ни риэлторам, ни соседям-советчикам – и особенно родственникам, ибо, как показывает практика, покупка жилья на крупные деньги – это большие риски, и раз проявленная на эмоциях слабость из-за улыбки риэлтора или «авторитетного» совета родственника может страшно осложнить жизнь, когда вашей беременной жене придется добираться до дома вечером зимой с работы через дикое поле с торчащей повсюду наледью, кустами замерзшей крапивы, светя себе под ноги фонариком, рискуя здоровьем и отдавая при этом кровно заработанные деньги.

Выбранная квартира должна устраивать обоих – то есть именно жену и мужа, а не кого-то одного, дабы избежать в будущем взаимных упреков. Перед покупкой необходимо обоим разведать местность: подышать там воздухом, ибо на месте стройки в прошлом мог быть бывший завод или поля аэрации, посмотреть на генплан развития города – какие будут развязки, дороги, больницы и т. д., ибо вам придется там реально жить и строить семью. Добраться до места будущего проживания, используя несколько видов транспорта, так как одно дело ездить на такси, а другое – в переполненной маршрутке полчаса на забитом машинами шоссе.

И самое главное – современной молодежи нужно помнить, что дружная и крепкая семья, как показывает история, это мощь, способная преодолеть любые жизненные испытания и невзгоды, а тем более справиться с такой житейской мелочью, как ипотека.